Bevezető – Mi az a Stock-to-Flow?

A bitcoin stock-to-flow megértéséhez először nézzük meg, hogy mi is az a stock-to-flow. A Stock-to-Flow kifejezés egy adott piac meglévő készlete és az újonnan termelt éves mennyiség közötti kapcsolatot jelenti. A stock jelenti a piacon már meglévő készletet, míg a flow az adott évben újonnon kitermelt/előallított mennyiséget.

Csatlakozz Facebook Csoportunkhoz!

A legnagyobb magyar kriptoközösséget építjük: Magyar Bitcoin és Altcoin | Crypto Hírek | Útmutató | Minden, ami kriptovaluta

Satoshi Nakamoto 2008 október 31.-én publikálta a Bitcoin white papert, majd 2009 január 3.-án létrehozta a Bitcoin blokklánc első blokkját, a genesis blokkot. Így kezdődött el a ma már több mint 110 milliárd dollár értékű BTC piac.

A Bitcoin a világ legelső olyan digitális értékhordozója, amelyből „hiány van”, vagyis rendelkezik a szűkösség tulajdonságával. Akárcsak az ezüst vagy az arany, a bitcoin is szűkös, viszont továbbítható interneten, radióhullámon vagy akár műholdon keresztül is.

„Érdekességképpen képzelj el egy olyan nemesfémet, amely annyira szűkös, mint az arany, viszont a következő tulajdonságokkal rendelkezik: unalmas, szürke színű, nem vezeti jól az elektromos áramot, nem különösebben erős […], nem használható semmilyen gyakorlati vagy díszítési célra…de van egy különleges és varázslatos tulajdonsága: kommunikációs csatornán szállítható” – Nakamoto

A digitális szükösség egyértelműen értékes. De mégis mennyire? Ebben a cikkben szeretném számszerűsíteni a szűkösséget a stock-to-flow-felhasználva, illetve a stock-to-flowt felhasználni a bitcoin értékének meghatázozására

Szűkösség és Stock-to-Flow

A szótárakban általában a szűkösség úgy van leírva, mint „egy helyzet, amikor valamit nehez megtalálni vagy hozzájutni”, vagy pedig mint „valaminek a hiánya”.

Nick Szabo sokkal hasznosabb meghatározást adott a szűkösség fogalmára: „hamisíthatatlan drága érték”.

„Mi a közös a régiségekben, az időben és az aranyban? Mind költségesek, vagy kezdeti költségességükből , vagy pedig a történelmi valószínűtlenségükből adódóan, továbbá lehetetlenség meghamaístani drága értékűket.[…] Számos problémával szembesülünk, ha számítógépes rendszerbe akarjuk integrálni a hamisíthatatlan drága értéket. Ha felül tudunk kerekedni ezeken a problémákon, akkor digitális aranyat (bit aranyat) hozhatunk létre. ” – Szabo

„A nemesfémek és a gyűjtemények hamisíthatatlan szűkösséggel rendelkeznek azok előállítása vagy beszerzési költségei miatt. Egykoron, amikor még nem függött nagy mértékben egyetlen harmadig féltől sem, még a pénz is rendelkezett ezzel a tulajdonsággal. […] [viszont] nem lehet fémmel online fizetni. Remek lenne, ha lenne egy olyan protokoll, ahol hamisíthatatlanul értékes biteket készíthetnénk online, amely minimálisan függne harmadik felektől, és biztonságosan tárolhatnánk, utalhatnánk, valamint tesztelhetnénk hasonló feltételek között. Digitális arany.” – Szabo

A Bitcoin egy hamisíthatatlan drága érték, ugyanis nagyon sok elektromos energia szükséges az új bitcoinok előállításához. A bitcoin termelését nem lehet könnyedén meghamisítani. Érdemes megjegyezni, hogy ez másként működik a fiát pénzek vagy akár az altcoinok esetén, amelyek nem rendelkeznek meghatározott maximum mennyiséggel, nem proof-of-work (PoW) mechanizmust használnak, alacsony hashrátával rendelkeznek vagy pedig olyan kicsi közösség csoport vagy vállalatok állnak mögötte, amelyek könnyen befolyásolhatják a készletet, stb.

Saifedean Ammoud a stock-to-flow (SF) arányosság függvényében beszél a szűkösségről. Elmagyarázza, hogy az arany és a Bitcoin különbözik az olyan fogyasztható árucikkektől, mint a réz, cink, nikkel, sárgaréz, ugyanis mindkettő magas SF aránnyal rendelkezik.

„Mindenegyes fogyasztható árucikk esetén[…], ha megduplázódik a termelés, az a meglévő készletek csökkenéséhez fog vezetni, amely előidézi az árfolyam csökkenését és kárt okoz a tulajdonosoknak. A vezető nemesfém esetén egy esetleg árnövekedés, amit az évi termelésnövekedés idéz elő, jelentéktelen lesz, a készletek 3%-os növekedését okozva 1,5% helyett.”

„Az arany alacsony kibányászási rátája alapvetően hozzájárult ahhoz, hogy sikerült fenntartania monetáris szerepét az emberiség törtélme során.”

„Az arany magas stock-to-flow aránya teszi a legkisebb rugalmasságú árral rendelkező árucikké.”

„A 2017-es meglévő Bitcoin készlet körülbelül 25-ször nagyobb volt, mint a 2017-es évben kibányászott friss érmék száma. Ez az arány még mindig kevesebb, mint a fele az aranyénak, de körülbelül 2022-ben a Bitcoin stock-to-flow arány meg fogja előzni az arany stock-to-flow arányát.” – Ammous

A Bitcoin stock-to-flow képlet

Nos, a szükösséget számszerűsíthetjük a stock-to-flow által.

SF = Stock (meglévő készlet) / flow (adott évben kitermelt koinok száma)

Tehát akkor a stock-to-flow egyenlő lesz a meglévő készlet és az adott évben frissen kitermelt koinok hányadosával. Az SF helyett az emberek még használják a készlet növekedési rátát is (flow/stock). Így az SF = 1 / készlet növekedési ráta.

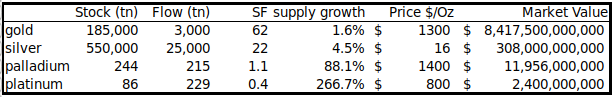

Nézzük meg az SF-t néhány árucikk esetén:

Ahogy látjuk, az arany rendelkezik a legmagasabb stock-to-flow számmal (62), vagyis 62 évbe telik, hogy kibányásszuk a jelenlegi készletet. Az ezüst a második 22-vel. A magas SF érték teszi őket monetáris értékekké.

A palládium, a platina, illetve a többi árucikk SF-ja alig magasabb 1-nél. Ez azt jelenti, hogy meglévő készlet egyenlő vagy valamivel kevesebb, mint amennyit egy évben kibányásznak, ez teszi a kitermelést meghatározó tényezővé. Az árucikkek esetén majdhogynem lehetetlen magasabb SF rátát elérni, ugyanis abban a pillanatban, ha valaki jelentősebb mennyiségben halmozza fel, az ár megemelkedik, a termelés megnő, ennek köszönhetően az ár ismét leesik. Nehéz kikerülni a mókuskerékből.

A bitcoin készlet jelenleg 18,3 millió érménél jár és évente kb. 0.7 millió termelődik ki, tehát a Bitcoin stock-to-flow aránya 26,14. Ez a bitcoint az arany és az ezüst monetáris kategóriájába helyezi. A Bitcoin piac jelenlegi értéke megközelítőleg $125 millió dollár.

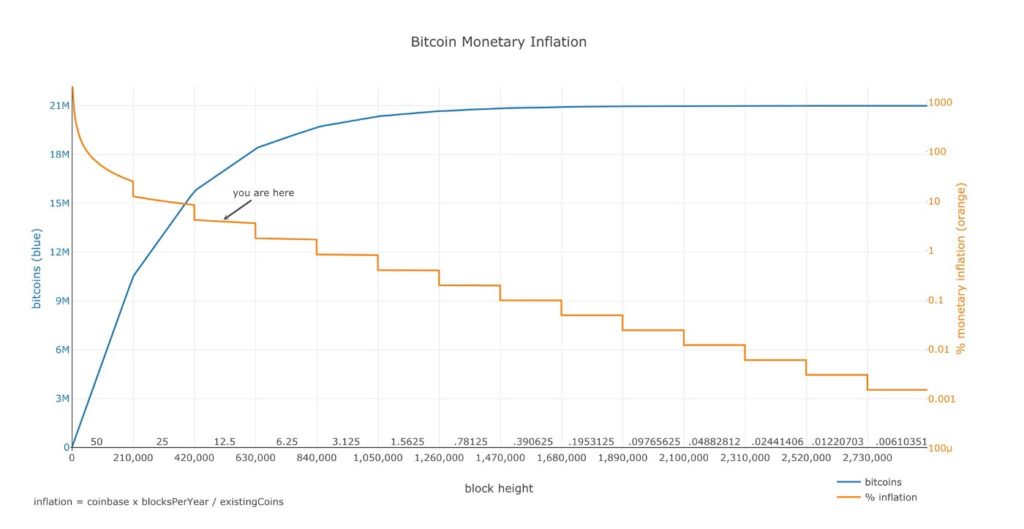

A bitcoin maximális készlete korlátozott. Új bitcoinok jönnek létre minden egyes blokk létrejöttével. Blokkok átlagosan 10 percenként készülnek el, amikor egy bányász megtalálja a megfelelő hash-t, amit a PoW követel meg a blokk hitelesítéséhez. Minden egyes blokk legelső tranzakciója, az úgynevezett „coinbase” tartalmazza a bányász blokkjutalmát. A blokk jutalom a blokkba került tranzakciók blokklánc díjából és az újonnan létrehozott érmékből (ún. szunvencióból) áll. Ez az érték kezdetben 50 bitcoinról indult, majd minden 210.000 blokk után (kb. 4 évente) feleződik. Emiatt nagyon fontos a feleződés a bitcoin készlet és az SF függvényében. A feleződések idézik elő a készlet növekedési rátájának (a bitcoin esetén ezt monetáris inflációnak nevezik.) lépcsőzetes növekedését a konstans helyett.

Stock-to-flow és érték

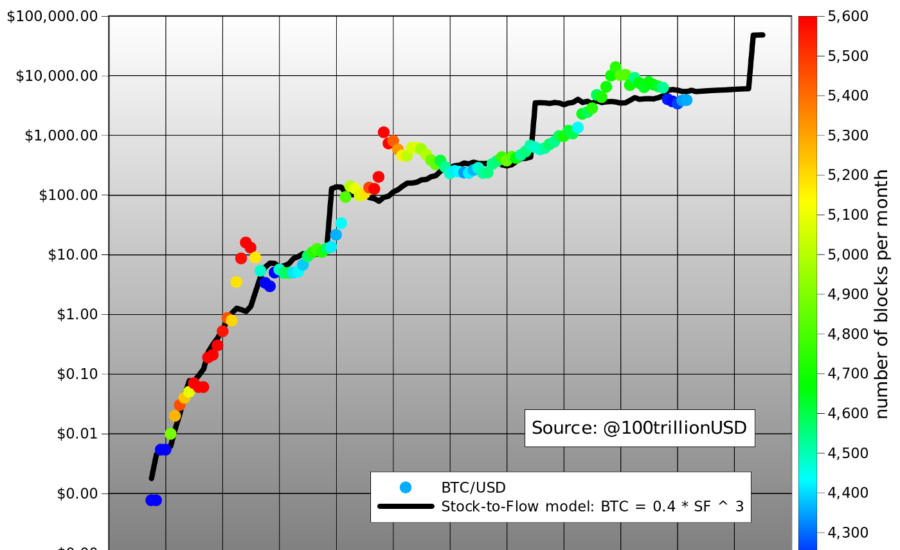

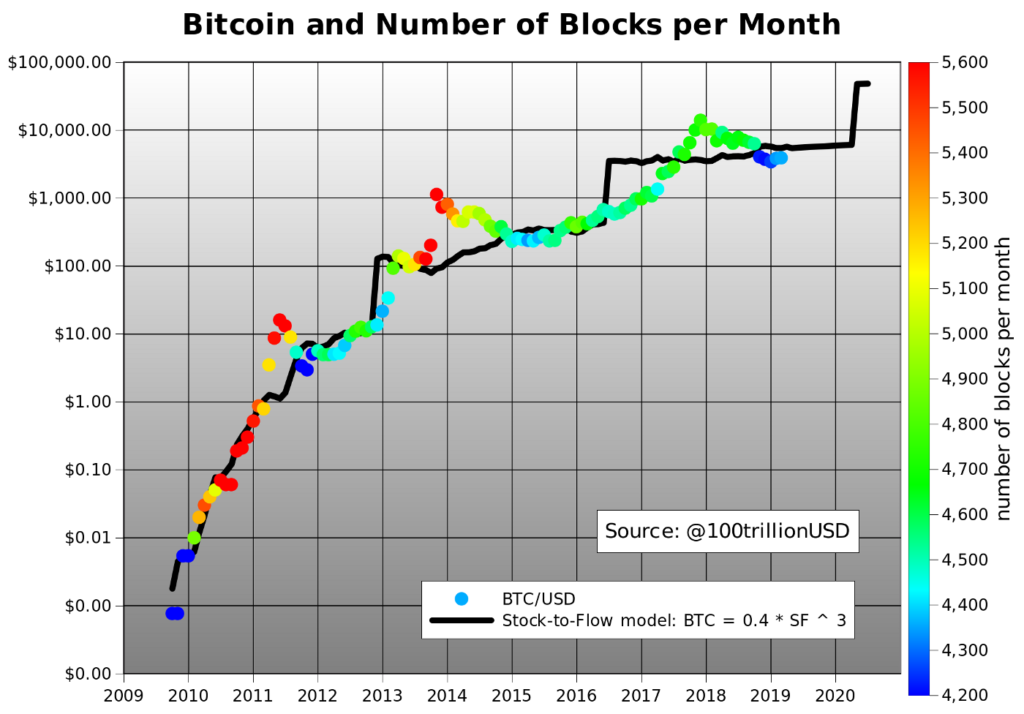

A jelen tanulmány hipotézise az, hogy a szűkösség, amit a Stock-to-Flow függvényében mérünk, értékhez vezet. A fenti diagramot nézve észrevehető, hogy a piaci érték hajlamos megnőni abban az esetben az SF értéke magas. A következő lépés az adatgyűjtés és a statisztikai modell.

Adat

Kiszámoltam a bitcoin havi stock-to-flow-ját és értékét 2009 decemberétől kezdődően egészen 2019 februárjáig (111 adatpontot összesen). A havi blokkok számát le lehet kérni egyenesen a bitcoinból a Phyton/RPC/bitcoinid segítségével. Az aktuális blokkok száma némileg eltér az elméleti adatoktól, ugyanis a blokkok nem pontosan 10 percenként készülnek el (például 2009-ben jelentősen kevesebb blokk volt). A havi blokkok számával és az ismert blokk szebvenció segítségével kiszámolható a készlet (stock) és az új érmék száma (flow). A stock-to-flow számításában kijavítottam az egyenletet, figyelmen kívül hagyva az első egy millió hiányzó érmét (7 hónap). Pontosabb számítást fogunk végezni egy kicsit később, beleszámolva a hiányzó érméket is.

A bitcoin ár adatok több forrásból is elérhetőek, viszont 2010 júliusától kezdődnek. Hozzáadtam a legelső ismert bitcoin árakat (2009 októberében 1309 BTC $1 ért, az első árfolyam a BitcoinMarket-en $0.003 volt 2010 márciusában, 2010 májusában 2 pizza értéke $41 volt, amit 10.000 BTC-vel fizettek ki.

Az arany adatai is rendelkezésünkre állnak (SF 62 és 8,5 billió dollár piaci érték), illetve az ezüstnek is (SF 22 és 308 milliárd dollár piaci érték), melyeket viszonyítási alapként fogunk használni.

Modell

Az SF és a piaci érték szórási diagrammja azt mutatja, hogy jobb logaritmikus értékeket vagy tengelyeket használni, ugyanis az értékek 8 rendnyi magasságig nyúlnak ki (a 10.000 dolláros szinttől egészen a 100 milliárd dolláros szintig), A logaritmikus érték vagy tengely használata a stock-to-fow esetén remekül megmutatja a kapcsolatot a ln(SF) és ln(piaci érték) között. Megjegyzendő, hogy én e alapú természetes logaritmust használok, nem pedig a megszokott 10-es alapú logaritmust, ami egyébként hasonló eredményeket adna.

Ha az adatokhoz lineáris regressziót alkalmazunk, akkor megerősítjük, amit már szabad szemmel is észrevehettünk: egy statisztikailag jelentős kapcsolatot a stock-to-flow és a piaci érték között (95% R2, az F 2.3E-17 jelentősége, a 2.3E-17 p-Value emelkedése).

Annak a valószínűsége, hogy az SF és a piaci érték közötti kapcsolat csak a véletlen műve, megközelítőleg nulla. Természetesen más tényezők is befolyásolják az árfolyamot, mint a szabályozások, hacker támadások és más hírek, de épp amiatt nem 100% az R2 értéke (és emiatt nincs az összes pont az egyenes fekete vonalon). Mindenesetre a domináns befolyásoló tényező úgy tűnik, hogy a szűkösség / stock-to-flow.

Ami nagyon érdekes, hogy az arany és az ezüst esetén is, melyek teljesen más piacot képviselnek, megfelelnek a bitcoin modell stock-to-flow-jával. Ez extra hitelességet ad a modell számára. Amikor a bitcoin bika piac emelkedése 2017 decemberében elérte a csúcspontot, a bitcoin SF-je 22 volt, valamint 230 milliárd dollár piaci kapitalizációval rendelkezett, ami nagyon közel van az ezüstéhez.

Feleződés – 2020 Május

Mivel a feleződés hasonló nagy befolyással bír a stock-to-flow-ra, más színnel jelöltem a digrammon. A sötét kék a feleződés hónapja, míg a piros a feleződést követő hónapok. A következő feleződés 2020 májusában várható. A jelenlegi 26-os SF közel a duplájára fog emlelkedni, 50-re, mely nagyon közel van az aranyéhoz (SF 62).

Az előrejelzések szerint a bitcoin piaci értéke 2020 májusa után 1 milliárd dollár lesz, ami a bitcoin árfolyam 55.000 dollárra fogja emelni. Ez egy kicsit spekulatív ugye. Ezt majd az idő eldönti, a feleződést követő 1-2 éven belül megtudjuk, kb 2020 végén vagy 2021-ben. Nagyon jó kis példa a hipotézis és a modell tesztelésére.

Az emberek azt kérdezik, hogy honnan lesz annyi pénz, hogy a bitcoin elérje az 1 milliárdos piaci kapitalizációt? A válaszom: ezüst, arany, negatív kamatlábakkal rendelkező országok (Europa, Japán, hamarosan USA), milliárdosok és milliomosok, akik hedgelni akarnak a pénznyomtatás ellen, továbbá intézményi befektetők is fel fogják fedezni az utóbbi 10 év legjobban teljesítő eszközét.

Természetesen lemodellezhetjük a bitcoin árfolyamát, közvetlenül a stock-to-flow-t használva. A képlet természetesen más paramétereket kap, viszont az eredmény ugyanaz, 95% R2 és a jósolt bitcoin árfolyam 55.000 dollár 50 SF értékkel a 2020 májusi feleződést követően.

Felrajzoltam a bitcoin ármodelljét a SF (a fekete vonal) alapján, illetve az aktuális bitcoin árat színkóddal ellátva a különböző blokkmagasságokat.

Ne felejtsük el a grafikon korrelálási szintjét, főleg a majdnem azonnali árfolyam igazodást a 2012 novemberében bekövetkezett feleződést követően. A 2016 júniusi feleződés után igazodás sokkal lassabb volt, vélhetően az Ethereum megjelenése ás a DAO támadása miatt. Ugyanakkor kevesebb blokkot figyelhetünk havonta (kék) meg az első évben, 2009-ben és a 2011-es difficulty szint szabályozást követően, továbbá 2015 közepén és 2018 végén. A GPU bányászgépek bevezetése 2010-2011-ben ás az ASIC-ok bevezetése 2013-ban több blokkot eredményezett havonta(piros).

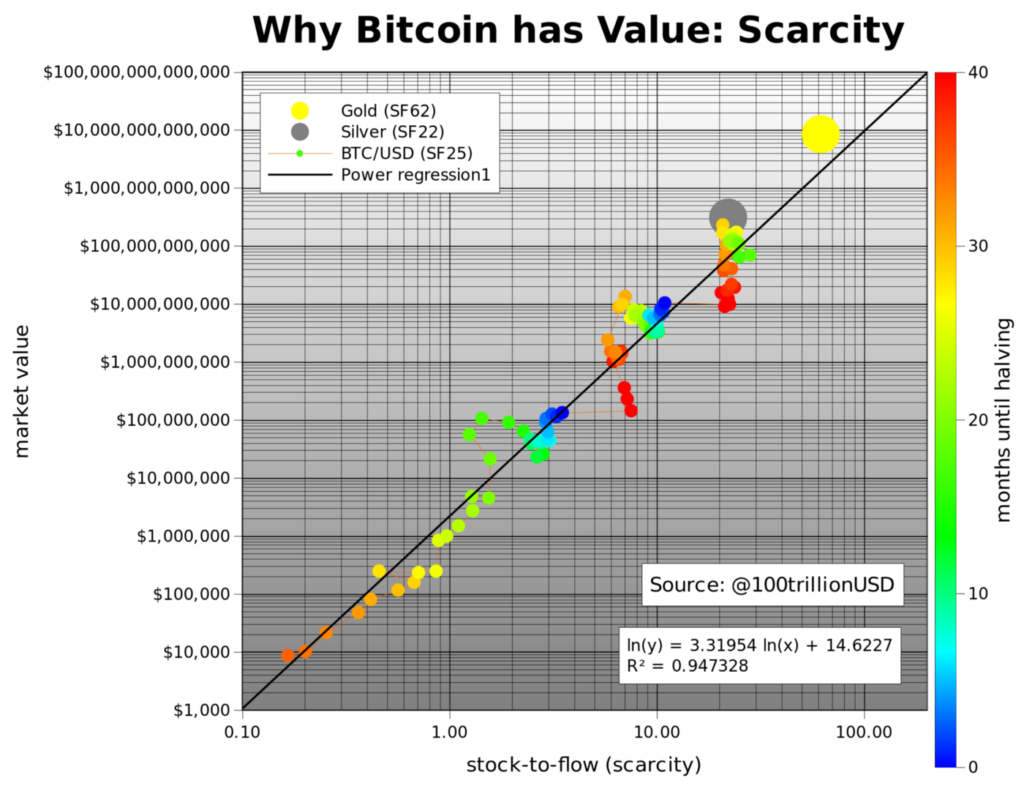

Erő törvények és fraktálok

Ugyancsak nagyon érdekes, hogy jelen van az erő törvények kapcsolatának a jele is.

A lineáris regresszió függvény: ln(piaci érték) = 3.3 * ln(SF) + 14,6

…felírhatunk egy erő törvény függvényt: piaci érték = exp(14,6) * SF ^ 3.3

Az erő törvény jelenléte a 95% R2-vel a 8 rendnyi magassággal további hitelességet ad, ami tulajdonképpen a bitcoin értékének fő mozgatója, melyet szépen demonstráltunk az SF-el.

Az erő törvény azt a kapcsolatot jelenti, amikor egy bizonyos mennyiség relatív változása arányos mértékű relatív változást idéz elő egy másik mennyiségen, függetlenül a mennyiségek kezdeti méretétől. Mindenegyes feleződéssel a bitcoin stock-to-flow értéke megduplázódik és a piaci kapitalizáció megtízszereződik, ez egy állandó tényező.

Az erő törvények érdekesek ugyanis felfedik a mögöttes szabályosságokat a véletlenszerűnek tűnő komplex rendszerekben. A komplex rendszerek általában olyan tulajdonásokkal rendelkeznek, ahol az adott jelenség közötti változások különböző szinten történnek és függetlenek attól a szinttől, amire koncentrálunk. Ez tulajdonság áll az erő törvények kapcsolatainak hátterében. Ezt megfigyelhetjük a bitcoin esetén is: 2011-ben, 2014-ben és 2018-ban az esések nagyon hasonlóak ($10, $1000, $10000); viszont ha nem használunk logaritmikus szinteket, akkor ezeket nem látjuk. Ezek a szintek és az erő törvények alaptulajdonsága összefüggésben áll a fraktálokkal. Tulajdonképpen a fenti erő törvény függvényben szereplő 3.3-as érték a fraktál dimenzió. A fraktálokkal kapcsolatos további információkért látogass el a következő linkre:Fractals

Következtetés

A bitcoin az első digitálisan ritka eszköz a világon. Olyan ritka akárcsak az ezüst vagy az arany és továbbítható az interneten, rádión, műholdon, stb.

Minden bizonnyal ez a szűkösség értéket képvisel. Mégis mennyit? Ebben a cikkben a számszerűsítettem a szűkösséget a bitcoin stock-to-flow-ját felhasználva a bitcoin értékének modellezéséhez.

Statisztikailag jelentős kapcsolatot fedezhetünk fel a stock-to-flow és a piaci érték között. Annak a valószínűsége, hogy a stock-to-flow és a piaci érték közötti kapcsolat véletlenszerű, megközelítőleg nulla.

A modell hitelességét erősíti:

- Az arany és ezüst is, melyek teljesen más piacot képviselnek, megfelelnek a bitcoin stock-to-flow modelljének.

- Létezik az erő törvények kapcsolata.

A modell megjósolja a bitcoin piaci értékének 1 milliárd dollára való növekedését a 2020 májusban esedékes feleződést követően, valamint a bitcoin árfolyamának 55.000 dollárra való emelkedését.

Forrás: A Cikk PlanB eredeti cikkének fordítása.

Mások ezeket is olvasták! Ajánlott cikkjeink:

- A 6 legjobb kriptotőzsde 2021-ben

- Bitcoin Vásárlás Bankkártyával | Gyorsan és Egyszerűen| Instant Bitcoin Vásárlás

- Bitcoin és Kriptovaluta Kereskedés Kezdőknek Lépésről Lépésre | Bitcoin Vásárlás és Eladás Egyszerűen

- Passzív jövedelem kriptovalutából – Íme a 10 legjobb Copy Trading Platform 2021-ben

- A 8 legjobb Bitcoin Pénztárca számítógépre

- A 6 legjobb bitcoin pénztárca (wallet) 2021-ben

- A 10 legjobb hardver péntztárca bitcoin és altcoin tárolásra – értékelés, összehasonlítás

- 7 legjobb bitcoin (és altcoin) pénztárca mobilra – iOS-re és Androidra egyaránt

Olvasd el a legnépszerűbb tőzsdékről szóló értékelést és véleményeket! Oszd meg tapasztalataidat, véleményedet és segítsd a kriptoközösséget!

- Coinbase leírás, vélemények és összehasonlítás – Segítsd a kriptoközösséget és írd le tapasztalataidat!

- Binance vélemények és összehasonlítás – Te próbáltad már? Írd le tapasztalataid és segíts másoknak!

- Kraken értékelés és vélemények – Oszd meg tapasztalatod és véleményed a kriptoközösséggel!

- Crypto.com vélemények és leírás – Te próbáltad már? Oszd meg tapasztalataidat a többiekkel!